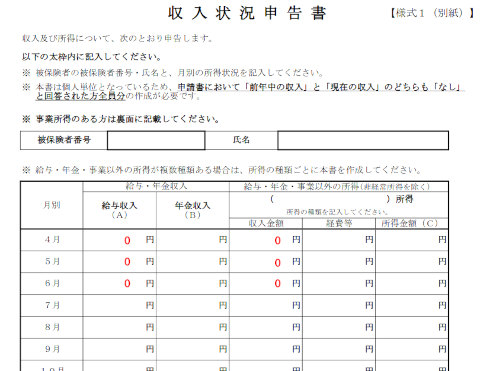

昨年(2023年)6月に退職し、その後は「源泉徴収課税以外の所得がゼロ」を維持している。

しかしながら、住民税と国民健康保険料の計算は「前年の収入」を基準とするため、課税所得があるものとして計算される。

住民税は(減免申請できないので)通知を受けたそのままを支払い、国民健康保険料は減免申請を行って6月末の支払日に備えた。

それぞれ、支払い前・申請前に自作の試算表で速算し、根拠条文・規則をしっかりと読み込んでから手続きを行った。

住民税と国保料の試算シートを作ってみる

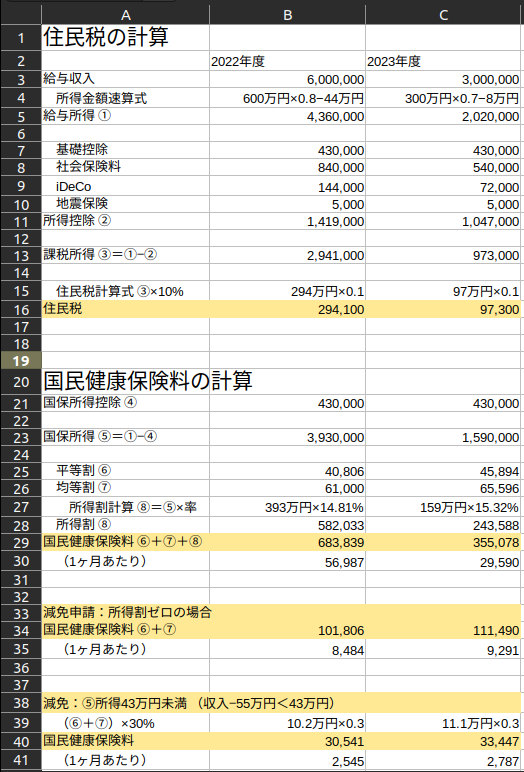

2022年(1〜12月)の年収を600万円、2023年の年収を300万円と設定して、社会保険料等は一般的な値を入力した場合の試算表は次のようになる。(大阪市の場合)

Excelファイルをダウンロードする | ODSファイルをダウンロードする

住民税と国保料の計算方法の主な違い

収入から所得を算出する計算式は、住民税も国保料も全く同一。

- 所得 = 収入 × 所得に応じた率

所得から差し引ける控除項目が住民税も国保料で違いがある。

- 課税所得 = 所得 − (基礎控除43万円+社会保険料+保険等)

- 国保所得(算定基礎所得) = 所得 − 基礎控除43万円

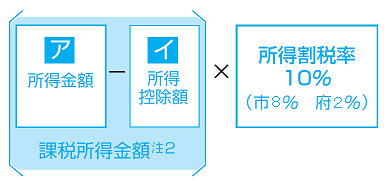

最終的な支払額の計算

- 住民税 = 課税所得 × 10%

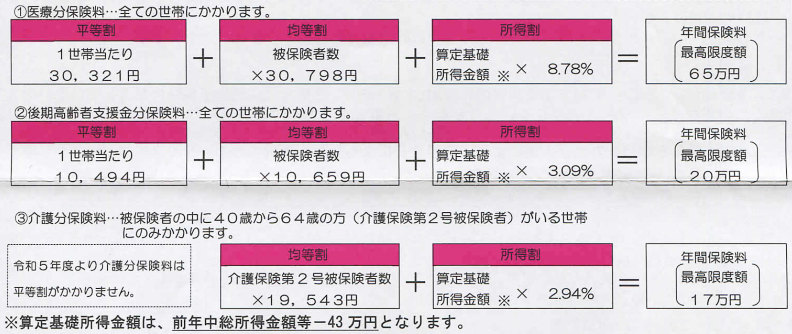

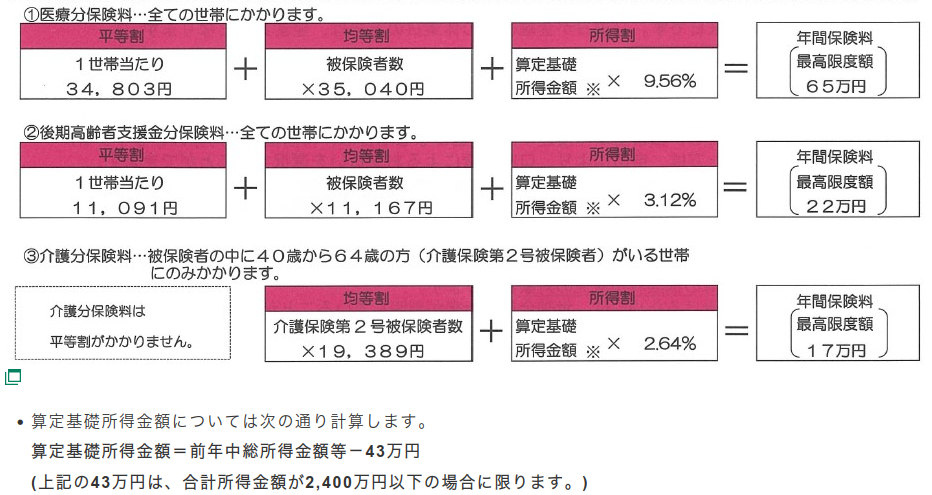

- 国保料 = 定額(平等割と均等割)+ 国保所得 × 定率

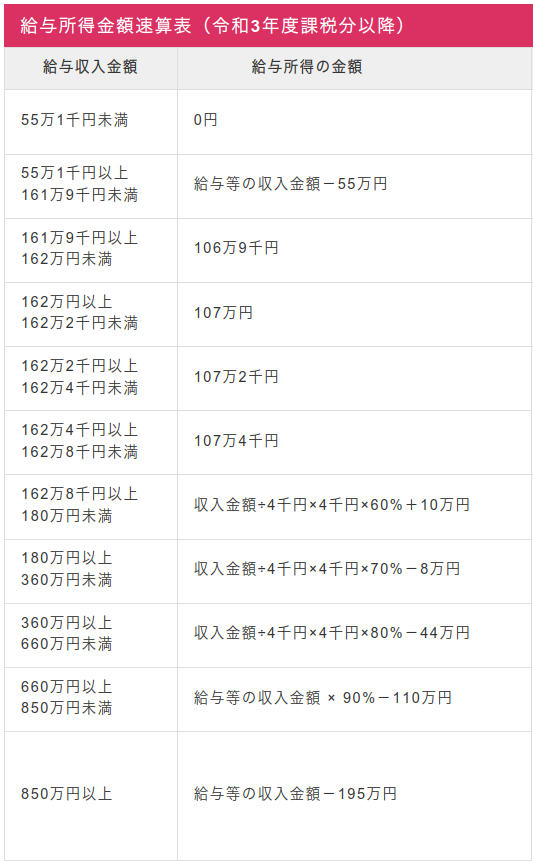

給与収入から所得を算出する速算表

2023年度、2024年度で同一の速算表を用いて計算する。

たとえば、給与収入(税引き前の収入)が600万円の場合は

- 給与所得 = 600万円 × 80% − 44万円 = 436万円

課税所得、国保所得(算定基礎所得)の計算方法

たとえば、収入600万円(所得436万円)で、社会保険料が84万円、iDeCoが14.4万円、地震保険が0.5万円の場合で試算してみる。

なお、住民税計算での主な所得控除項目には次のようなものがある。

また、国民健康保険料の計算での所得控除項目は、基礎控除のみ。

- 課税所得 = 436万円 −(43万円+84万円+14.4万円+0.5万円) = 294万円

- 国保所得(算定基礎所得) = 436万円 − 43万円 = 393万円

各種控除後の課税所得から住民税を計算する

- 住民税 = 課税所得 × 10% = 294万円 × 10% = 29.4万円

各種控除後の国保所得(算定基礎所得)から国民健康保険料を計算する

年度ごとに計算式の中の「定数」「率」が変化するようだ。

サンプル例として、2023年に給与収入600万円の場合の試算をしてみる

- 国保料 = 平等割 + 均等割 + 所得割 =

4.0万円 + 6.1万円 + 393万円×14.81% =

4.0万円 + 6.1万円 + 58.2万円 = 68.3万円

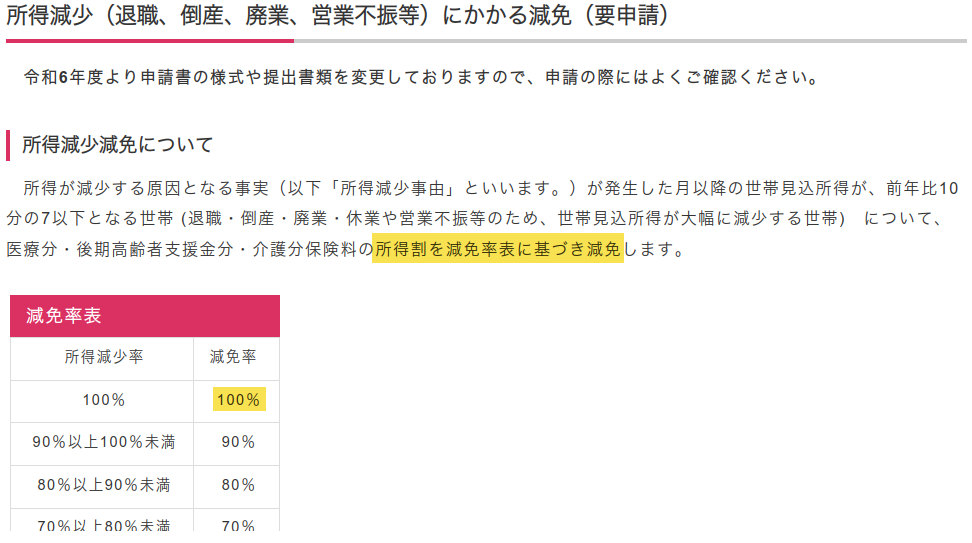

国保料の減免申請をした場合の試算

サンプル例として、2023年に給与収入600万円の場合の試算をしてみる

- 国保料 = 平等割 + 均等割 + 所得割 =

4.0万円 + 6.1万円 + 0万円 = 10.1万円

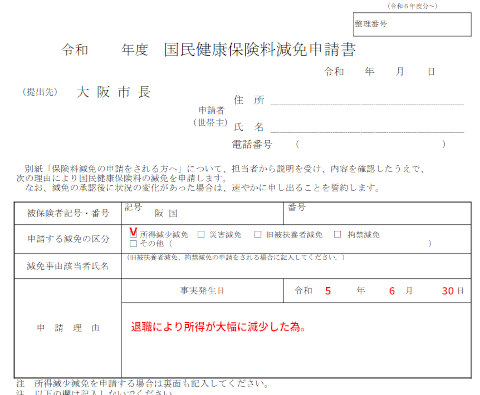

窓口で記入した減免申請書の記載ポイントは、次の赤で示したような文言。

来年度以降、住民税非課税世帯になった時の国民健康保険料

平等割 + 均等割 を足した国保料に対して、7割減免が自動的に行われるため、減免申請は必要ない。

将来、年金を受給したときに所得割ゼロ、7割減免を達成する条件

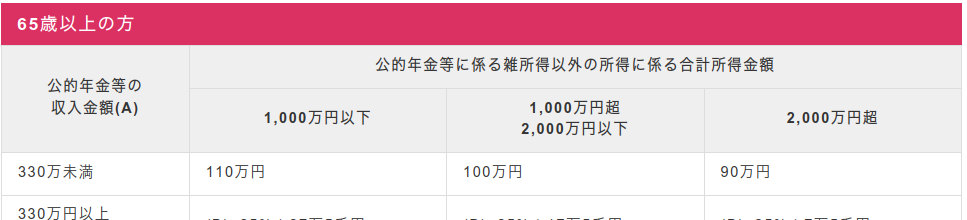

公的年金控除額は、年金受給額が330万円以下のときは110万円。(次表)

- 所得 = 国保収入 − 110万円

- 国保所得(算定基礎所得) = 所得 − 43万円

↓

- 国保所得(算定基礎所得) = 国保収入 − (110万円+43万円)

つまり、国保収入が153万円以下であれば、所得割がゼロとなる。

さらに、国保収入が110万円以下であれば、7割減免もゲットできる。

この条件を満たすためには、老齢基礎年金のみ受給し、老齢厚生年金は繰り下げ続けるのが正解...

こんな試算であってるんかな。10年ほど未来なので、まだ真剣に規則等を読み込んでないところが、嘘っぽい試算になってる。